Incarichi di Vendita d’Azienda o Proprietà

Cedere una piccola media impresa (PMI), un complesso immobiliare di pregio o una infrastruttura strategica è una sfida impegnativa che richiede una guida competente ed esperta nel districarsi tra variegati ambienti e disparati sistemi economici e giuridici. Insidie, errori od omissioni durante il percorso di vendita sono all’ordine del giorno. Il ruolo di un buon Advisor è quello di neutralizzare tali rischi e di ottimizzare le chance di successo ed il risultato del Venditore.

Dal 1984, il gruppo fiduciario HELVIA è il partner di fiducia di titolari effettivi e rappresentanti legali d’azienda (PMI da 1 a 100m di fatturato) e di proprietà immobiliari di pregio per ricercare i potenziali Acquirenti nazionali ed internazionali (su 5 continenti), disponibili ad acquisire i titoli partecipativi d’azienda o i beni immobiliari in Italia, Svizzera Italiana e resto d’Europa. Con riservatezza ed efficacia, HELVIA favorisce la cessione e monetizzazione dei titoli partecipativi (azioni o quote) e proprietà immobiliari, assicurando la continuità d’esercizio nonché le migliori condizioni contrattuali e di realizzo economico-finanziario per il titolare Venditore.

Il conferimento della Lettera di Incarico Esclusivo di cessione d’azienda o proprietà (sell-side) ad HELVIA, consente ai Committenti di avvalersi dei seguenti servizi fiduciari e professionali:

- ricerca, contatto riservato e verifica d’interesse dei decision-maker degli Acquirenti strategici e finanziari, nazionali e globali, potenzialmente interessati ad acquisire l’azienda o l’immobile;

- analoga verifica d’interesse all’acquisto, da parte degli Acquirenti strategici e finanziari, nazionali ed esteri, del ProInvesto Deal Club di HELVIA;

- assistenza negoziale di HELVIA durante l’intero processo di vendita, dalla formulazione della strategia al perfezionamento dell’accordo di cessione;

- accesso a l’estesa gamma di servizi M&A sell-side à la carte di HELVIA, dalla valutazione d’azienda all’ottimizzazione fiscale.

Risorse di HELVIA per favorire la Vendita d’Azienda

- Portafoglio di varie centinaia di acquirenti ed investitori industriali, nazionali e globali, del ProInvesto Deal Club: gruppi multinazionali (MNC), piccole e medie imprese (PMI), immobiliaristi, investitori privati – di vari settori economici – di cui HELVIA è Advisor/Investment Desk

- Accesso privilegiato a migliaia di investitori finanziari e istituzionali, nazionali e globali, quali: private equity/debt, venture capitalists, banche d’investimento, società gestione risparmio, family offices, trusts, fondi sovrani, fondi pensione, fondazioni, ecc.

- Piattaforma del ProINVESTO, portali e canali M&A nazionali ed esteri, process automation, big data, analytics, global targeting

- Staff di M&A advisor, fiduciari e commercialisti d’affari, esperti immobiliari

- Rete nazionale e globale di partner industriali, finanziari e professionali

- International best practices e metodologie M&A di HELVIA, personalizzabili sul Committente

- Brand reputation ed expertise globale di HELVIA

Competenze di HELVIA per favorire la Vendita d’Azienda

- Track record di alcune centinaia di operazioni straordinarie realizzate su gruppi societari, PMI, proprietà di pregio e progetti infrastrutturali, in Italia, Svizzera Italiana e resto d’Europa

- Sale desk e sell-side advisor per conto dei titolari effettivi di oltre 600 aziende e 400 immobili ubicati sia in patria che all’estero

- One-stop shop per i servizi M&A: dalla organizzazione della vendita al contatto dei potenziali acquirenti; dalla assistenza nelle trattative sino al perfezionamento degli accordi finali

- Facilitazione delle relazioni, gestione degli scambi informativi, risoluzione dispute con la controparte, nelle principali lingue europee

- Prestazione di incarichi professionali à la carte: valutazioni finanziarie, business planning, due diligence, consulenze patrimoniali, ecc.

- Consulenza ai family business, servizi fiduciari di gestione della successione e di protezione del patrimonio

- Assistenza giuridica e connessione con lo studio legale del Cliente

Metodologia di Vendita d’Azienda di HELVIA

Il buon esito di una cessione dipende dall’attrattività e valorizzazione dell’azienda in vendita e dalle capacità di negoziazione e finalizzazione della transazione. Oltre all’expertise, l‘Advisor sell-side mette al servizio della parte Venditrice la collaudata metodologia di cessione di HELVIA, mirata ad acquisire risultati concreti, evitando perdite di tempo e risorse, esiti scarni o vacui o pregiudizievoli errori negoziali.

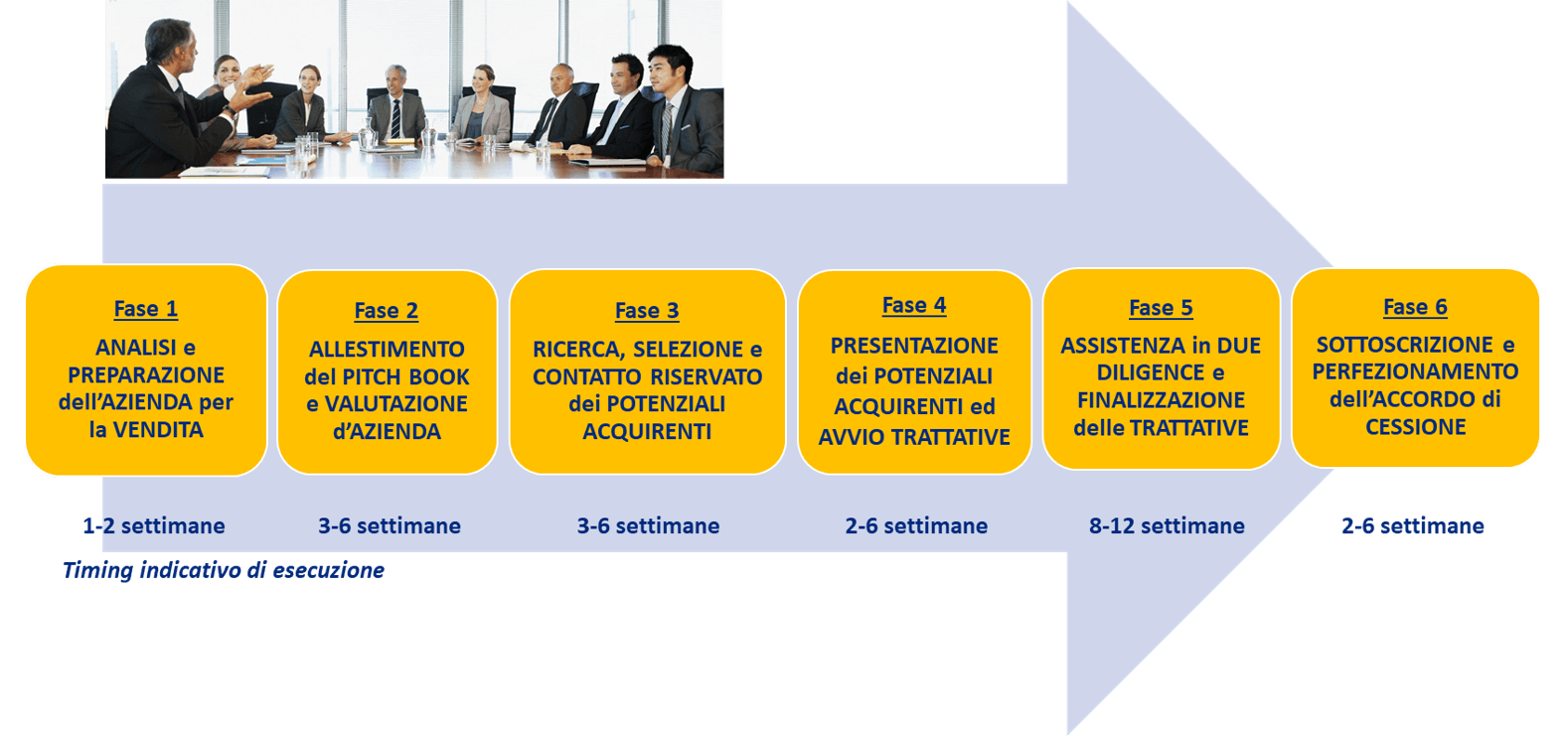

La metodologia è articolata in 6 fasi principali e rispettive sottofasi. Per maggiori informazioni, si prega di scaricare la brochure “Vendere l’Azienda”.

Valore Aggiunto di HELVIA per il Cedente Azienda (1-2)

- vi aiutiamo ad identificare gli obiettivi realisticamente perseguibili e la migliore strategia di cessione d’azienda (PMI) o proprietà

- organizziamo il progetto di cessione e allestiamo il materiale informativo (Pitch Book) da trasmettere ai potenziali Acquirenti

- valorizziamo l’oggetto in vendita esplicitandone il valore attuale e potenziale e le possibili sinergie per il potenziale Acquirente

- presentiamo l’oggetto in vendita secondo gli standard internazionali di valutazione e di bancabilità richiesti dai potenziali Acquirenti

- vi forniamo una strategia di pricing e chiare raccomandazioni economiche sul come muovervi durante l’intera trattativa negoziale

- ricerchiamo e contattiamo riservatamente a nome della fiduciaria HELVIA, i potenziali Acquirenti, a livello nazionale e globale

Valore aggiunto di HELVIA per il Cedente Azienda (2-2)

- sollecitiamo l’interesse all’acquisto da parte dei potenziali Acquirenti, mettendo in campo la credibilità e l’expertise dei professionisti di HELVIA

- presentiamo l’azienda (PMI) o proprietà in vendita alla rete dei potenziali Acquirenti del ProINVESTO Deal Club

- organizziamo gli incontri e le agende di lavoro tra le parti, facilitiamo le relazioni e gli scambi informativi, anche in lingua estera

- vi guidiamo ed assistiamo nella conduzione delle trattative e nella negoziazione e valutazione delle offerte d’acquisto ricevute

- vi assistiamo in fase di due diligence confrontandoci sui vari temi con il Potenziale Acquirente e i suoi consulenti di fiducia

- ottimizziamo le chance di successo e finalizziamo la cessione, consentendovi di raggiungere i migliori risultati possibili

Come contattarci

Per maggiori informazioni o per richiedere l’invio della Lettera Esclusiva di Incarico di Cessione (Sell-side) di HELVIA, siete pregati di contattare la Segretaria di HELVIA agli indirizzi email: info@proinvesto.it oppure info@helviapartners.com oppure di contattarci telefonicamente al numero 0041 91 630 97 57. Con piacere, vi accompagneremo nel percorso di cessione della vostra azienda o proprietà e vi aiuteremo a coronare con successo i vostri obiettivi di successione e realizzo.